يرتكز برنامج عمل الحكومة المصرية خلال أربع سنوات مقبلة، تبدأ من العام المالي الحالي 2018- 2019 وحتى العام المالي 2021-2022، الذي نشرته وزارة التخطيط المصرية عبر بوابتها الإلكترونية، على عدد من المحاور الرئيسية، من بينها محور اقتصادي بعنوان "إطلاق عجلة التنمية".

المحور الاقتصادي يستند إلى عدد من الآليات، أهمها ترشيد الاستدانة الخارجية بهدف تخفيض أعباء خدمة الدين وتعظيم الاستفادة من المنح الدولية المتاحة.

تلك الآلية تعتمد منهجا يستهدف خفض نسبة العجز الكلي بالموازنة العامة للدولة منسوبا إلى الناتج المحلي الإجمالي إلى 80% بحلول عام 2021- 2022، من خلال تنويع مصادر التمويل ما بين محلي وخارجي، تتوزع نسبته إلى 30% خارجي و70% داخلي، وذلك للحد من تأثير ارتفاع أسعار الفائدة في السوق المحلية على خدمة الدين من خلال الاستفادة من وسائل تمويل ميسّرة (منخفضة التكاليف وطويلة الأجل) من المؤسسات الدولية، إلى جانب تمديد آجال إصدارات أذون وسندات الخزانة إلى آجال أطول لإطالة عمر الدين وضمان استدامة معدلات الدين على المدى المتوسط، بالإضافة إلى توسيع قاعدة المستثمرين عن طريق جذب المؤسسات الاستثمارية للاكتتاب في أذون الخزانة وسندات الخزانة في السوق المحلية لتحقيق خفض تدريجي في تكلفة الدين.

وزارة المالية المصرية ترجمت البرنامج الحكومي إلى عدد من الخطط الرئيسية، من بينها خطة جديدة لإدارة الدين على المدى المتوسط بغية رفع أعباء خدمة الدين من على كاهل الموازنة العامة للدولة المصرية.

وقال وزير المالية المصري، الدكتور محمد معيط، لـ"اندبندنت عربية"، إن وزارته بدأت بالفعل في تنفيذ الخطة، مؤكدا أن الخطة الجديدة لإدارة الدين تستهدف خفض معدلات الدين العام إلى 80% من الناتج المحلي بحلول عام 2022، بخاصة بعد نجاح الدولة في خفض تلك النسبة من 108% العام المالي قبل الماضي إلى 97% العام المالي الماضي، وكذلك خفض معدل العجز الكلي بالموازنة العامة إلى نحو 7% من الناتج في العام المالي 2019.

آليات تنفيذ الخطة

فيما أشار أحمد كجوك، نائب وزير المالية المصري للسياسات المالية، إننا نعمل وفق خطط لتخفيض الدين، من بينها الاتجاه إلى إصدار أنواع جديدة من السندات، مثل "السندات الخضراء" و"السندات الصفرية– زيرو كوبون" والسندات ذات الشرائح المختلفة والأطول عمرا، ونتجه إلى الاعتماد على الشرائح طويلة الأجل لتطويل عمر الدين وخفض فاتورة خدمته، مع زيادة قاعدة المستثمرين الأجانب بمصر، حيث زرنا دولا عدة، مثل اليابان وسنغافورة وكوريا الجنوبية وغيرها، من أجل جذب مزيد من الاستثمارات الأجنبية المباشرة وغير المباشرة لمصر.

رصيد استثمارات الأجانب في أدوات الدين نهاية فبراير (شباط) الماضي

طبقا لبيانات البنك المركزي المصري، ارتفع رصيد استثمارات الأجانب في أذون وسندات الخزانة المصرية في نهاية فبراير (شباط) 2019 نحو 16 مليار دولار، وهو ما عقّب عليه وزير المالية المصري محمد معيط، في بيان صحفي، مرجعا ذلك إلى ثقة الأجانب في أدوات الدين المصرية، والتي جاءت نتيجة التحسن الواضح في أداء المالية العامة في مصر.

طرح سندات دولارية جديدة بـ 4 مليارات دولار

نجحت الحكومة المصرية في 20 فبراير (شباط) الماضي في جمع 4 مليارات دولار من سندات دولية مقومة بالدولار في بورصة لوكسمبورج على 3 شرائح لآجال 5 أعوام، وعشرة أعوام، وثلاثين عاما، بفائدة 6.2% و7.6% و8.7% على الترتيب، ويمثل ذلك استكمالا للعودة إلى إصدار السندات الدولية بعد طرح مماثل في أبريل (نيسان) الماضي 2018، ما قيمته 2.46 مليار دولار من بيع سندات مقومة باليورو، لآجال ثماني سنوات، و12 سنة، بفائدة 4.75 و5.625% على الترتيب.

وعقب إصدار السندات الدولية في فبراير (شباط) الماضي، أشار وزير المالية المصري إلى وجود إقبال هائل على المشاركة في اكتتاب السندات الدولارية، التي طرحتها مصر بقيمة 4 مليارات دولار، حيث تمت تغطيتها بأكثر من خمس مرات، وتم تلقي طلبات من قبل المستثمرين أثناء عملية الطرح بلغت نحو 21.5 مليار دولار، مما أدى إلى إقفال باب تلقي طلبات الاكتتاب مبكرا جدا وخلال نصف الفترة الزمنية المحددة لتلقي الطلبات، ما يعكس ثقة المجتمع الدولي في جهود الإصلاح التي تتم والمدعومة بشكل كامل ومستمر من القيادة السياسية.

وحول الاستخدام الأمثل لحصيلة السندات المقومة بالدولار، قال أحمد كجوك، نائب وزير المالية للسياسات المالية، إن الحصيلة ستوجه لتمويل أنشطة الموازنة العامة، لافتا إلى أن هذه السندات الدولارية بمثابة آلية من آليات التمويل.

وكشفت مصادر مطلعة بوزارة المالية لـ"اندبندنت عربية" أن الطرح المصري بالأسواق العالمية قد جذب ما يفوق عن 300 مستثمر عالمي من جميع الأسواق المستهدفة ومن جميع أنواع المستثمرين، وتم تلقي طلبات شراء بقيمة تعدت 21.5 مليار دولار.

وأكدت المصادر أن الحكومة المصرية لن تطرح سندات مقومة بالدولار مجددا، كاشفة أن الطرح الجديد قد يكون سندات "ساموري" المقومة بالين الياباني، أو سندات مقومة باليوان الصيني.

وحول نسب وجنسية المستثمرين، أوضحت المصادر أن الإصدار شهد مشاركة قوية ومتنوعة من المستثمرين الأجانب من قارات العالم أجمع، حيث توزعت جنسيات ونسب المستثمرين ما بين 37% من أمريكا الشمالية، و46% من أوروبا، في حين بلغت نسبة مشاركة مستثمري الشرق الأوسط وشمال أفريقيا 13%، وأشارت المصادر إلى أن مشاركة مستثمري آسيا كانت لافتة للنظر، بنسبة تتراوح ما بين 8 إلى 9%، موضحة أن مشاركة مستثمري آسيا كانت بنسبة تعد الأولى، مما يعكس زيادة درجة ثقة المستثمرين الدوليين والمؤسسات المالية العالمية في قدرة وإمكانيات الاقتصاد المصري، بخاصة مع استمرار الحكومة والسلطات المصرية في إصلاح الاقتصاد المصري وإصلاح السياسات المالية والنقدية على وجه الخصوص.

مؤسسات مالية دولية تبارك الخطة... وأخرى تحذر

صندوق النقد الدولي دعّم الاقتصاد المصري عقب الموافقة على شريحة القروض قبل الأخيرة بقيمة ملياري دولار من إجمالي قرض الصندوق الذي حصلت عليه الحكومة المصرية في عام 2016 بقيمة إجمالية 12 مليار دولار، وعبّر عن ثقته في الاقتصاد المصري ونجاح برنامج الإصلاح الاقتصادي الذي تنفذه مصر على مدار ثلاث سنوات.

وتوقع تقرير أصدره "النقد الدولي" قدرة مصر على خفض معدل الدين العام إلى 83.3% من الناتج المحلي خلال العام المالي المقبل، نزولا من 86% متوقعة للعام المالي الحالي ومقابل 103.2% في عام 2016/2017، مع خفض نسبة الدين الخارجي أيضا إلى 17.6% من الناتج المحلي العام المالي المقبل، مقابل 18.1% عام 2016/2017، والدين المحلي سيتراجع أيضا إلى 65.7% من الناتج المحلي بحلول عام 2019/2020 مقابل 85% عام 2016/2017.

في المقابل ألمحت وكالة التصنيف الائتماني "ستاندرد آند بورز"، في تقريرها عن ديون الشرق الأوسط، إلى أن مصر تستحوذ على 20% من إجمالي الديون السيادية طويلة الأجل المتوقع طرحها خلال 2019 بنحو 28 مليار دولار، مشيرة إلى أن مصر تواجه مخاطر إعادة تمديد الديون، حيث يصل الاستحقاق عليها من الديون 36% من الناتج المحلي الإجمالي.

وقال سيرجي جورييف، كبير الاقتصاديين بالبنك الأوروبي لإعادة الإعمار والتنمية، إن ارتفاع معدلات الدين يعتبر تحديا كبيرا يواجه الحكومة المصرية حاليا، موضحاً في تصريحات للصحفيين يوم الاثنين الموافق 11 مارس (آذار) الحالي أنه من الضروري تقليل الاعتماد على الدين الخارجي ليكون مرناً وفق المعايير المالية والصدمات الخارجية.

مطالب بإجراءات أخرى موازية

"اندبندنت عربية" استطلعت آراء خبراء ومسؤولين مصريين سابقين، والذين رحبوا بخطة الحكومة المصرية لخفض الدين، ولكنهم طالبوا بتعديل في نهج وآلية العمل لتحقيق أفضل استفادة ممكنة.

قال الدكتور ممتاز السعيد، وزير المالية الأسبق لـ"اندبندنت عربية" إن "تحركات الحكومة المصرية للسيطرة على إجمالي الدين العام وخفض الديون خطوات جيدة نتيجة للآثار السلبية التي تخلفها أعباء خدمة الدين على الموازنة العامة للدولة.

واستدرك السعيد "لكن يجب أن تعمل الحكومة على خفض الدين العام من خلال زيادة إجمالي الناتج المحلي، فكلما ارتفع انخفض حجم الدين"، موضحا أن خطوات الحكومة لإطالة أعمار الديون خطة غير مجدية في ظل ثبات أو تراجع إجمالي الناتج المحلي.

وقال الدكتور فخري الفقي، المساعد الأسبق للمدير التنفيذي لصندوق النقد الدولي، إنه بالفعل أصبح لدينا إستراتيجية لإدارة الدين العام (سواء الدين المحلي أو الخارجي)، وكذلك خطوات جادة في كفاءة إدارة أصول الدولة وهيكلة الديون بالتركيز على التخلص من الدين قصير الأجل أو إلى ديون طويلة ومتوسطة الأجل.

وأضاف "الفقي" لـ"اندبندنت عربية" أن ما سبق ذكره غير كافٍ مطالبا الحكومة المصرية بزيادة التركيز على دفع حصيلة الصادرات للسلع ذات القيمة المضافة المرتفعة، إلى جانب المساعدة في تدفق الاستثمارات الأجنبية المباشرة، وأخيرا التوسع في الاقتراض من المؤسسات التمويلية الدولية والإقليمية بفوائد منخفضة وتقليص الاعتماد على الاقتراض من الحكومات.

وقال مصدر مسؤول بوزارة المالية المصرية إن خطة خفض الديون على مدار الثلاث سنوات المقبلة تمثل حلولا مؤقتة بمد أجل الديون دون سدادها، موضحا أن الحلول النهائية لتقليل فاتورة الدين بأعبائها تتطلب التوسع في الاستثمارات الأجنبية وزيادة الحصيلة الضريبية بتوسيع قاعدتها وزيادة حصيلة الصادرات للخارج، مؤكدا أنه بغير ذلك لن تتخطى خطة الحكومة المصرية سوى مسألة نقل الأعباء لفترات زمنية مستقبلية فقط.

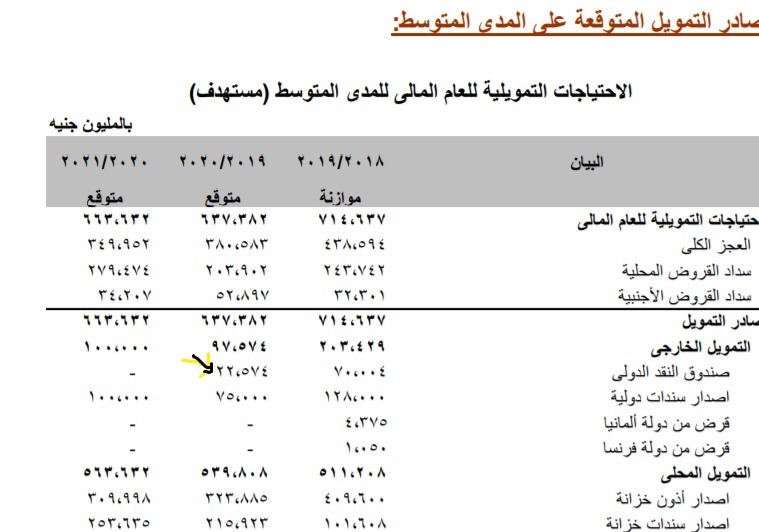

تقديرات الحكومة لتدبير احتياجاتها التمويلية لثلاث سنوات

وحصلت "اندبندنت عربية" على مستند يوضّح حجم الاحتياجات التمويلية للعام المالي المستهدف على المدى المتوسط بداية من العام المالي الحالي 2018- 2019 وحتى نهاية العام المالي 2020- 2021.

وبحسب المستند فإن إجمالي الاحتياجات التمويلية خلال العام المالي الحالي تقدر بـ714.1 مليار جنيه، وقسّم المستند مصادر تمويل تلك الاحتياجات ما بين 203.4 مليار جنيه كتمويل خارجي عبر القروض الخارجية وإصدار سندات دولية و511.2 مليار جنيه تمويل محلي عبر إصدار أذون خزانة بقيمة 409.6 مليار جنيه وإصدار سندات خزانة بقيمة 101 مليون جنيه.

وفي العام المالي 2019- 2020 تقلص الحكومة المصرية احتياجاتها التمويلية بنحو 77 مليار جنيه لتتراجع إلى 637.1 مليار جنيه متوقعة تدبيرها، وفقا للمستند، من خلال تمويل خارجي بقيمة 97 مليار جنيه و539 مليار جنيه تمويل محلي.

وتعاود الحكومة المصرية في العام المالي 2020- 2021 رفع تقديراتها لاحتياجاتها التمويلية بنحو 26 مليار جنيه أخرى عن العام المالي السابق، لتصل إلى 663.6 مليار جنيه في نهاية خطتها على المدى المتوسط.

تاريخ الديون المصرية الخارجية

عبر التاريخ انطلق قطار الديون الخارجية المصرية في عصر الدولة الحديثة التي أسسها محمد علي بداية من عام 1805م وحتى رحيله في عام 1849 م، والذي لم يخلّف ديونا على الخزانة المصرية حتى وفاته، إلى أن تولى الخديوي سعيد في الفترة من 1854- 1863م، وفقا للمؤرخ المصري محمد فهمي لهيطة، في كتابه "تاريخ مصر الاقتصادي" الصادر عام 1944.

وسرد المؤرخ أن "سعيد باشا أبرم أول قرض خارجي مع مصرف فرنسي، وقيمته 1.2 مليون جنيه إسترليني بفائدة 6%، ثم في عام 1862 اقترض قرضه الثاني من ألمانيا بقيمة 2.5 مليون جنيه إسترليني".

بوفاة الخديوي "سعيد" قفزت ديون مصر إلى 18 مليون جنيه، وهو ما كان يعادل في هذا الوقت 3 أمثال إجمالي إيرادات الدولة المصرية، وتتحمل مصر من فوائد الديون سنوياً ما قيمته 260 ألف جنيه.

اقرأ المزيد

يحتوي هذا القسم على المقلات ذات صلة, الموضوعة في (Related Nodes field)

قطار الديون المصرية زادت سرعته في فترة حكم الخديوي إسماعيل (1863- 1879م)، وبحسب ما ذكره الكاتب الاقتصادي الراحل جلال أمين في كتابه (قصة الاقتصاد المصري- 2012)، فإن الإدارة المالية المصرية خرجت عن سيطرة الدولة لتسقط في يد المراقبين الماليين الأجانب في ظل ديون بلغت 91 مليون جنيه.

وأشار الكاتب جلال أمين في فقرة أخرى إلى أن "ديون مصر بلغت 116 مليون جنيه حتى عام 1900 منذ 1882-1956م، ثم انخفضت مديونية مصر الخارجية إلى 39 مليون جنيه في عام 1934م".

وحدّد أمين في كتابه نقطة تحول في الديون الخارجية المصرية، قائلا "خلال الحرب العالمية الثانية استطاعت مصر سداد كامل مديونيتها الخارجية وتحولت من دولة مدينة إلى دائنة عن طريق قانون (تمصير الدين)".

بلغت الديون الخارجية المصرية نحو 48 مليار دولار في عام 1990، وهو نفس العام الذي اندلعت فيه حرب الخليج الأولى.

محطة جديدة ونقطة تحول للديون المصرية

محطة جديدة ونقطة تحول جديدة في قطار الديون المصرية بعد انتهاء أزمة حرب الخليج الأولى "عاصفة الصحراء"، وقال أمين في كتابه "حصلت مصر على إعفاءات من أميركا ودول الخليج بنحو 13.7 مليار دولار، ثم إعفاءات من نادي باريس بنسبة 50% من باقي ديون أخرى مرهونة بتنفيذ توصيات صندوق النقد والبنك الدوليين، فيما أطلق عليه (برنامج الإصلاح الاقتصادي الأول)، في الفترة من 1992- 1994، وانخفضت ديون مصر بمقتضى هذا الاتفاق من نحو 48 مليار دولار إلى نحو 24 مليار دولار عام 1994، وحتى نهاية عام 2004 بلغ إجمالي الديون الخارجية على مصر نحو 30 مليار دولار فقط.

الديون الخارجية تتزايد بعد ثورة يناير 2011

طبقا لبيانات البنك المركزي المصري، شهد الدين العام الخارجي تزايدا حتى وصل في مارس (آذار) 2011 بعد نهاية حكم الرئيس الأسبق حسني مبارك إلى مبلغ 34.3 مليار دولار، وارتفع الدين الخارجي نهاية العام المالي الماضي إلى 96.92 مليار دولار، بينما بلغ الدين المحلي 3 تريليونات و414 مليار جنيه.

الدين العام:

يمثل الدين العام مصدرا من مصادر الإيرادات العامة للدولة، تلجأ إليه لتمويل نفقاتها العامة، عندما تعجز عن توفير إيرادات أخرى، فتلجأ للاقتراض من هيئات محلية أو دولية أو دول أجنبية.

الدين العام المحلي:

المبالغ التي تقترضها الدولة من الأشخاص أو الجهات المقيمة في أرضها لتمويل العجز في الموازنة، مع تعهدها بالسداد بعد مدة معينة لأصل الدين وفائدته.

الدين الخارجي:

هو الدين الذي تقترضه الدولة من دولة أجنبية أو من هيئة حكومية أو صندوق حكومي دولي أو منظمة دولية في الخارج.